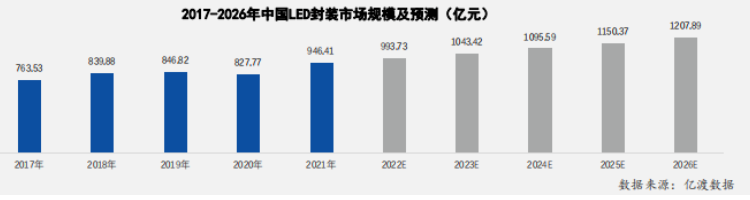

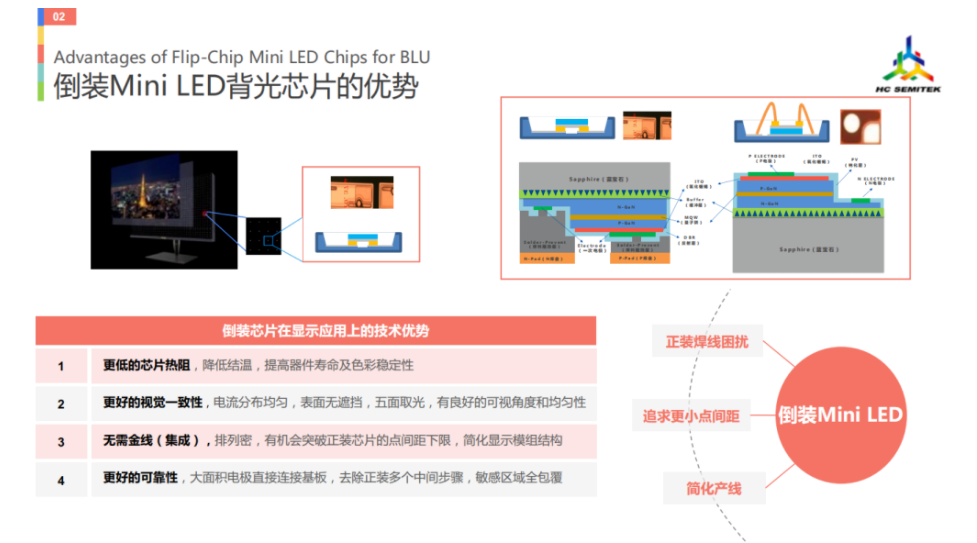

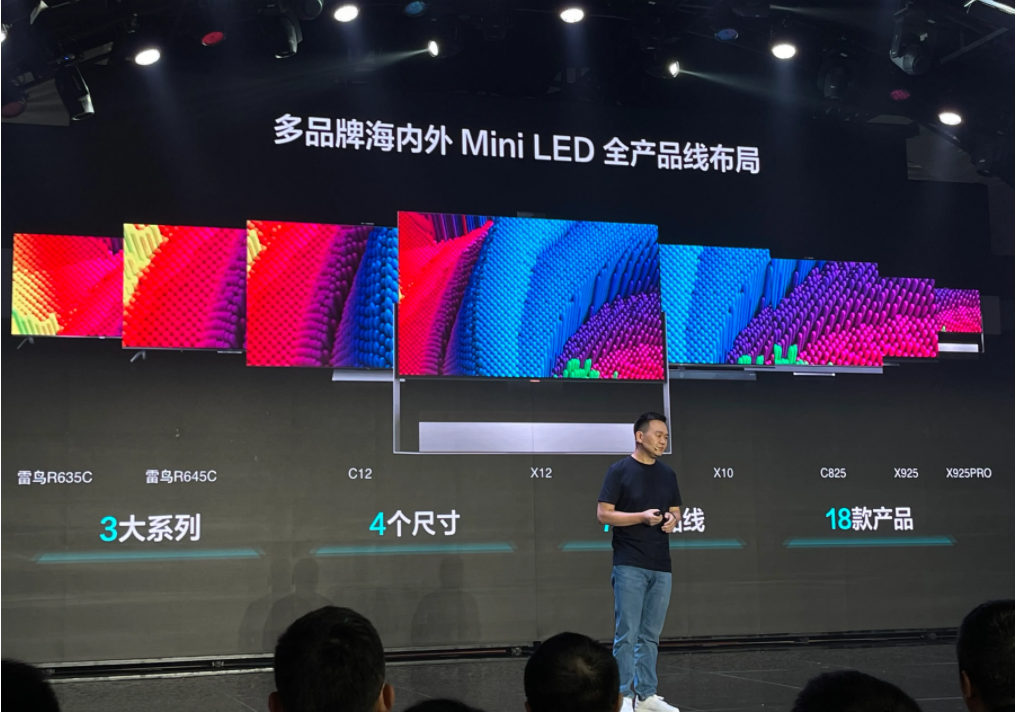

惠特受惠于MiniLED趋势带动,且雷射加工、LD测试设备出货增长,法人预估2022年营运动能向上。

虽然疫情防疫封控措施影响今年第二季营收、毛利率表现,但随着疫情趋缓且将逐步解封,惠特预估后续出货动能有望回升,不过因为通膨等因素,现阶段终端应用需求不振拖累市场评价空间,法人投资建议由买进调降至中立,目标价也从160元(新台币,下同)下修至130元。

惠特受到疫情影响,防疫封控措施使得客户拉货意愿较为保守,法人预估,点测机及分选机营收小幅下降。而代工业务表现平稳、雷射加工与化合物半导体测试设备出货增长。

法人预估,惠特今年第二季营收14.98亿元,季减17.54%。从营收规模及产品组合来看,毛利率将较今年第一季下滑,但加计汇兑因素后,预估毛利率与今年第一季约略相当;营业利益季减29.87%。若业外较无汇兑利益挹注且税率上升,预估税后纯益3.29亿元,季减36.40%,EPS达3.29元。

虽然中国大陆新冠疫情防疫封控措施导致今年第二季部分客户拉货动能放缓。但MiniLED长期需求趋势不变,待疫情和缓后可望顺利出货,目前上海也宣布解封;且公司于雷射加工设备、化合物半导体测试设备有所斩获。

产能利用率提升及新产品加入皆有助于毛利率表现;但受产品组合影响,预估今年度毛利率下降至37.18%,考虑到业外收入上升、税率影响有限,预估税后纯益12.47亿元,年增24.77%,EPS为16.97元。