7月26日,导线架厂长科展望第3季业绩力拼持稳,车用业绩稳健、工控畅旺、但3C业绩保守,MiniLED应用持续送样,预估明年资本支出规模较今年低。

展望第3季,长科预估第3季合并营收介于27.3-29亿元(新台币,下同)之间。若以31元兑1美元平均汇率假设,预估第3季毛利率介于20.8%-23.8%之间;营益率介于11.2%-14.2%之间。

长科说明,第3季急单效应待观察,车用业绩估与第2季相当,工控应用相对畅旺,3C业绩占比预估减少。

法人问及毛利率表现,长科指出,毛利率由于稼动率相对低档,受折旧摊提影响,在价格部分,长科表示,第3季产品价格持稳,没有明显下降,长科持续管控存货水平。

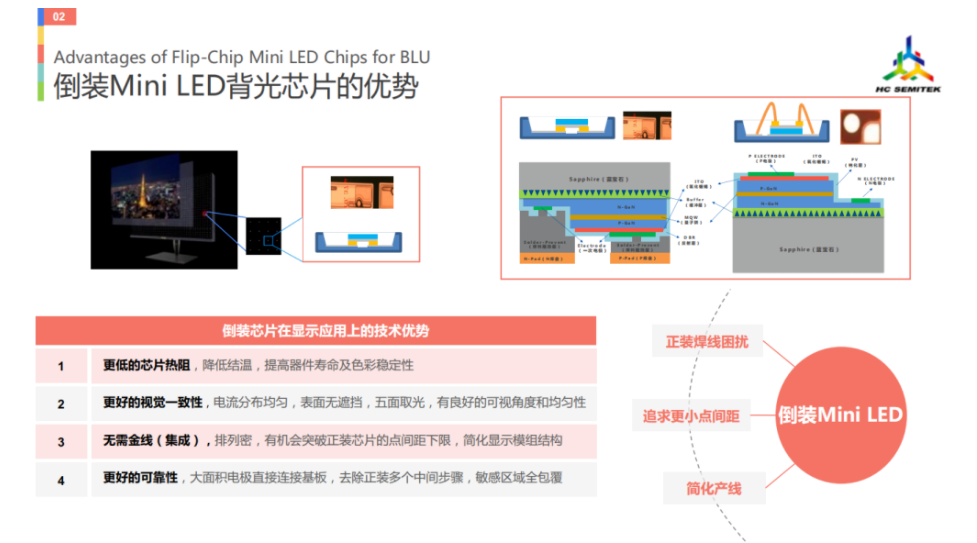

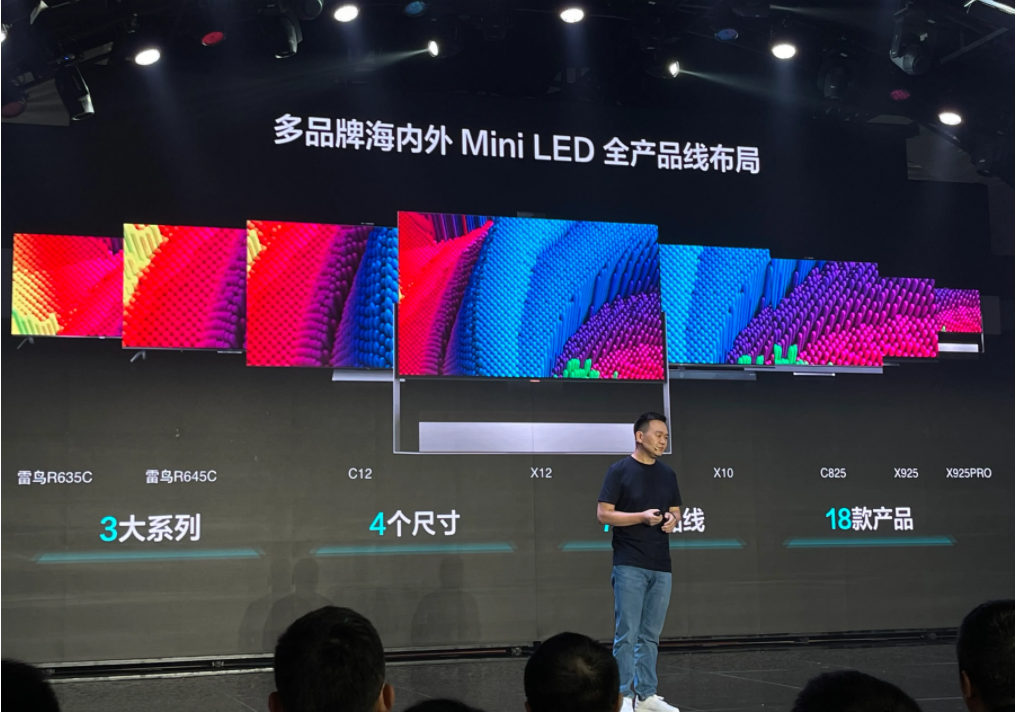

在产能布局,长科高雄楠梓产业园区新厂已在5月19日落成啓用,7月底至8月初完成装机,规划用于生产aQFN、第三代半导体所需导线架及MiniLED背光PMMS(Pre-Mold Metal Substrate)导线架,可从2024年起未来3年挹注营运成长。

有关MiniLED应用进展,长科指出,持续切入海内外LED和品牌厂商,验证继续进行,中国大陆LED厂导入长科产品,车用认证时间较长,消费电子应用在第3季持续送样,相关时程没有改变。

至于车用何时复苏,长科说明,第3季车用展望偏向保守,但未明显下滑,整合元件制造厂(IDM)客户端对景气展望保守,把库存水位拉得更低,长科供货持续配合,不过中国大陆电动车客户和车用芯片设计,开启产品认证新项目,预估2024年可发酵,明年车用占比可提升。

展望今年资本支出,长科预估,今年资本支出规模在13-14亿元区间,以往执行率约65%-80%,预估明年资本支出规模较今年低。

长科自结第2季合并营收29.91亿元,较先前法说会预估略佳,季增6%、年减21%,第2季毛利率22.1%,低于先前法说会预估下缘22.7%,季减1.8个百分点、年减8.8个百分点;单季营益率为13%,符合预期,季减1.3个百分点、年减9.7个百分点。

长科第2季税后净利4.84亿元,季增27%、年减38%。长科说明,第2季营收季增主要是半导体产业库存水位降低,客户急单增加,获利受惠利息和汇兑收益等业外挹注,毛利率下滑主要是产品组合改变。

从应用别来看,长科第2季3C占营收比重42%,年增3个百分点,车用比重34%,年减4个百分点,工业比重21%,年增2个百分点。

上半年受到市场需求疲软,半导体产业链库存调整影响,长科累计合并营收58.51亿元,年减21%,上半年税后净利8.64亿元,年减42%。