昨天,华叔简单聊过面板龙头的TCL、京东方,小伙伴对液晶显示这块傻傻分不清,到底这家企业属于上游,还是下游?今天重新整理之前写过的推文,将它们的关系理清。

目前液晶显示主流是LCD、OLED,未来将向MiniLED、MircoLED方向发展。

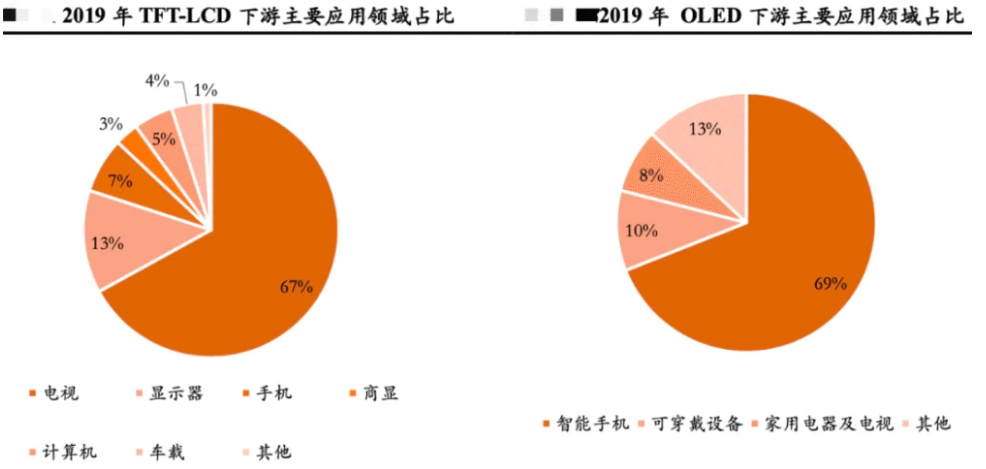

LCD电视占比最高,2019年电视占67%,其次是显示器占13%,手机、商用显示器、计算机、车载占比降低。尤其这几年手机的LCD份额被OLED吃了不少。

OLED最大头无疑是手机,占69%,可穿戴占10%、电视及电器占8%,其他方面占据13%。

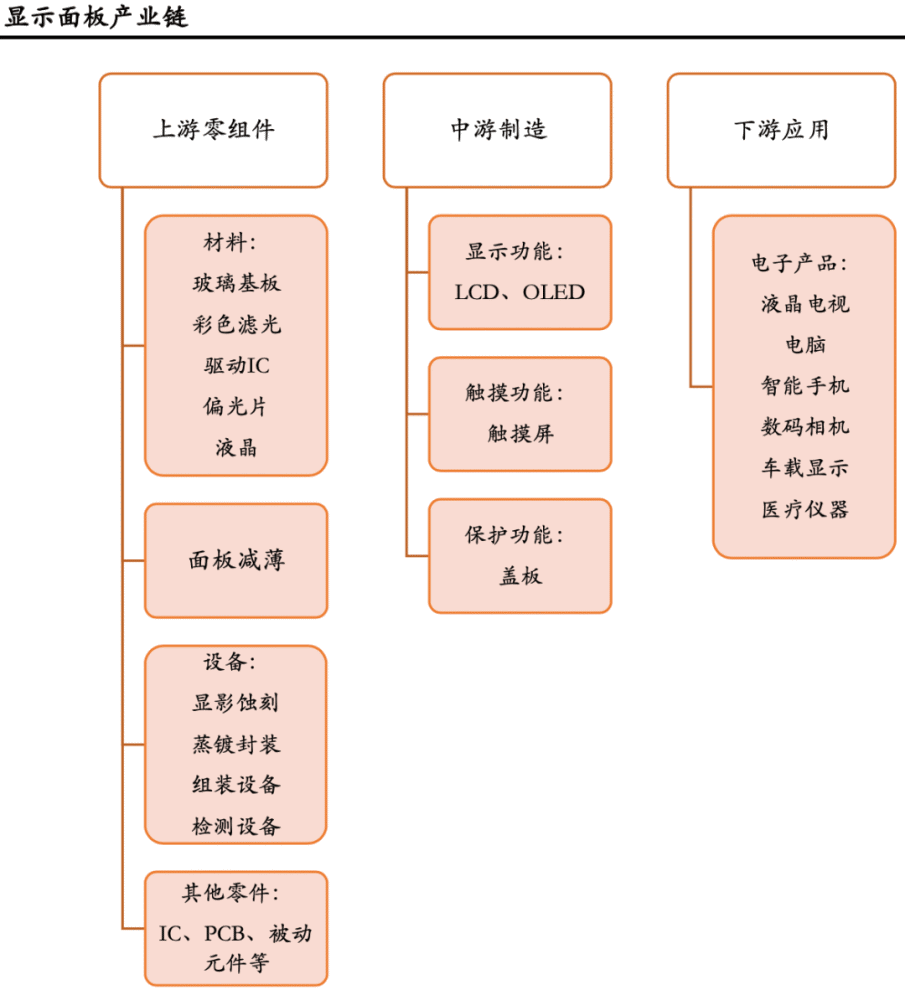

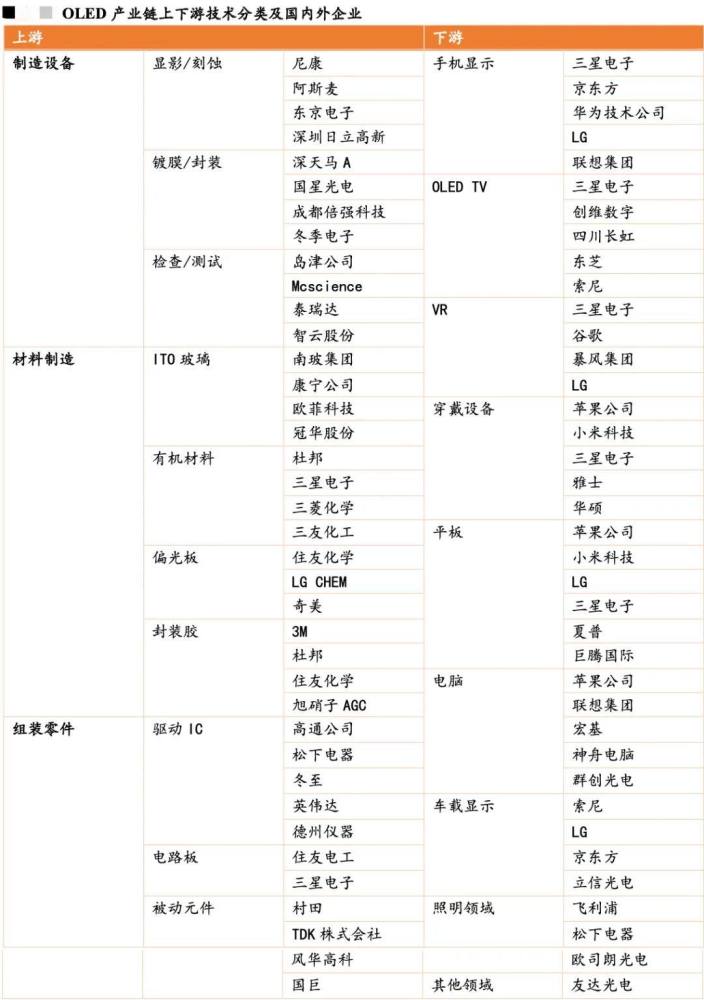

液晶面板的产业链分为——

上游材料:玻璃基板、彩色滤光、驱动IC、偏光片、液晶等。

中游组装:电源管理、控制集成电路、液晶面板(阵列、成盒、模组)。

下游:电视、智能手机、笔记本等终端产品。

上游装备和材料的市占率不足,成长空间大。

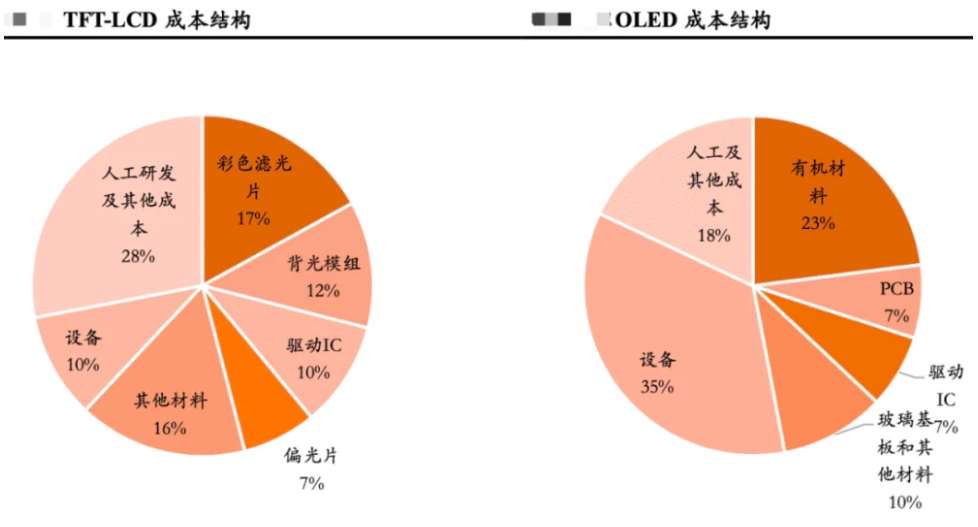

LCD的原材料采购成本占70%,主要原材料包括:玻璃基板、彩色滤光片、偏光片、液晶材料、驱动IC和背光模组等。

OLED材料成本相对低一些,占47%,原因是取消了光学结构、液晶层、背光模组等材料,只增加了有机发光材料。

玻璃基板行业在上游原材料产业中,投资规模和持续投资压力最大,具有资本和技术双密集、规模效应明显、行业壁垒高等特点。

中游主要是面板厂商,A股上市包括:京东方A、TCL科技、深天马A、四川长虹、维信诺。

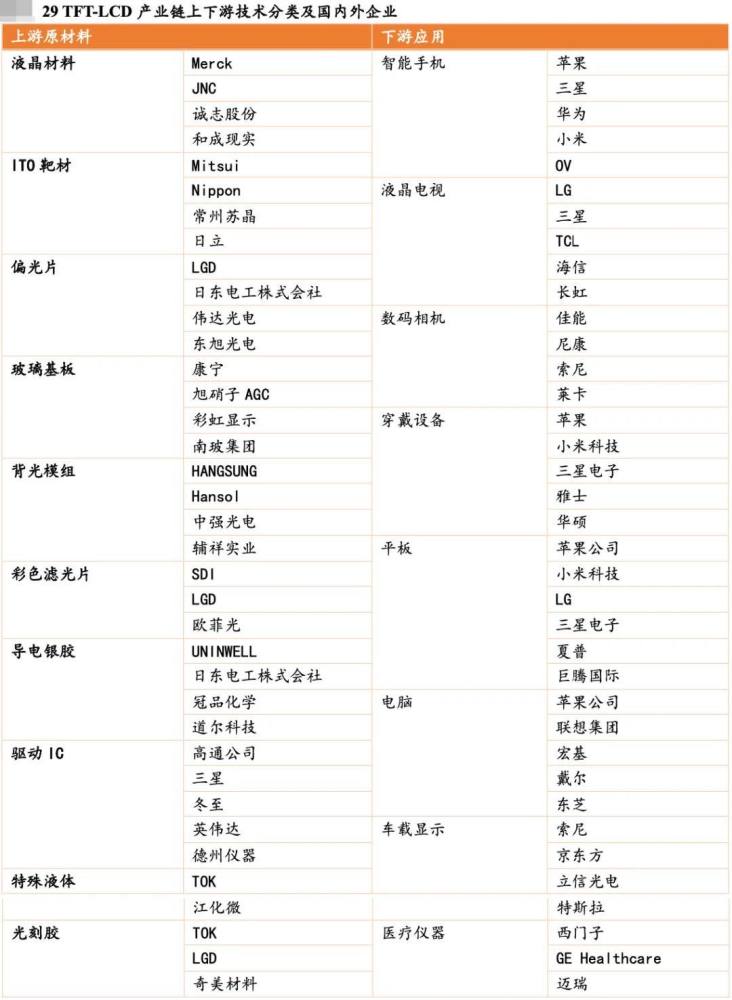

LCD上下游上市公司包括:诚志股份、东旭光电、彩虹股份(即彩虹显示)、南玻A、欧菲光、江化微、小米集团、巨腾国际、京东方、迈瑞医疗。

我国显示器件上游材料本地化配套率为55%,国内上游材料的全球占比只有15%,上游装备的全球占比仅有6%。

OLED上下游上市公司包括:深天马A、国星光电、智云股份、南玻A、欧菲光、冠华股份、风华高科、创维数字、四川长虹、小米集团、京东方A。

目前,国内OLED设备、材料上市公司的营收规模较小,目前,国内上游装备的全球占比仅有6%,未来发展空间足够大,相关公司包括——

材料方面——

新纶科技:做柔性衬底PI。

万润股份:做发光材料。

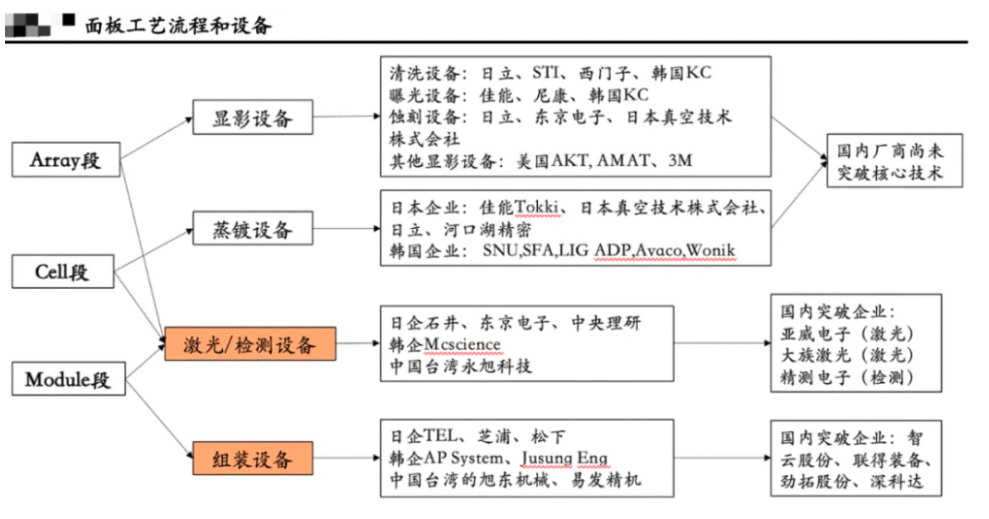

国内屏幕设备分为:激光/检测设备、组装设备,上市企业包括——

精测电子、劲拓股份、联得装备、正业科技、华兴源创、智云股份等主要做检测设备,大族激光做激光设备。

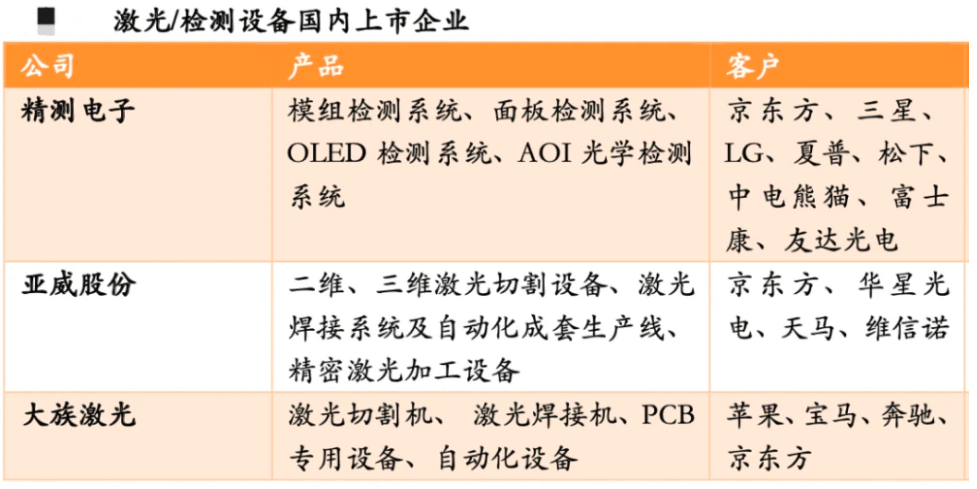

激光、检测设备——

在激光、检测设备和组装设备企业技术突破,形成自己的技术优势,2017~2019年模组检测设备国产化完成度接近50%,目前基本可以实现替代。

在自动化、模组贴合/绑定等领域,国产化提升较为迅速,均达到20%左右。国内突破企业包括:亚威股份、精测电子、大族激光。

正业科技:发力液晶模组智能检测及自动化业务,并加大力度开发OLED后端生产线。

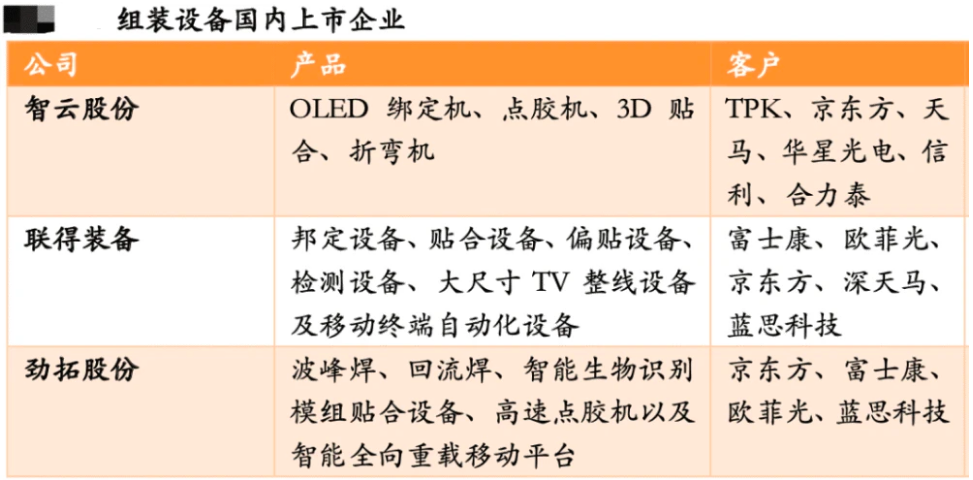

组装设备——

劲拓股份:打破国外技术垄断,实现进口替代。

联得装备:产品覆盖富士康、欧菲光、京东方、深天马、蓝思科技、华为、苹果等众多厂商。模组技术壁垒较低,联得装备在后段设备研发技术水平与日韩持平。

智云股份:产品覆盖苹果、华为、OPPO、VIVO、三星等一线品牌厂商,是国内替代进口的主流产品。

深科达(拟上市):产品为平板显示器件生产设备,用于平板显示器件中显示模组、触控模组、指纹识别模组等产品,客户包括天马微电子、华星光电、华为、京东方、维信诺、群创光电、友达等面板厂商。

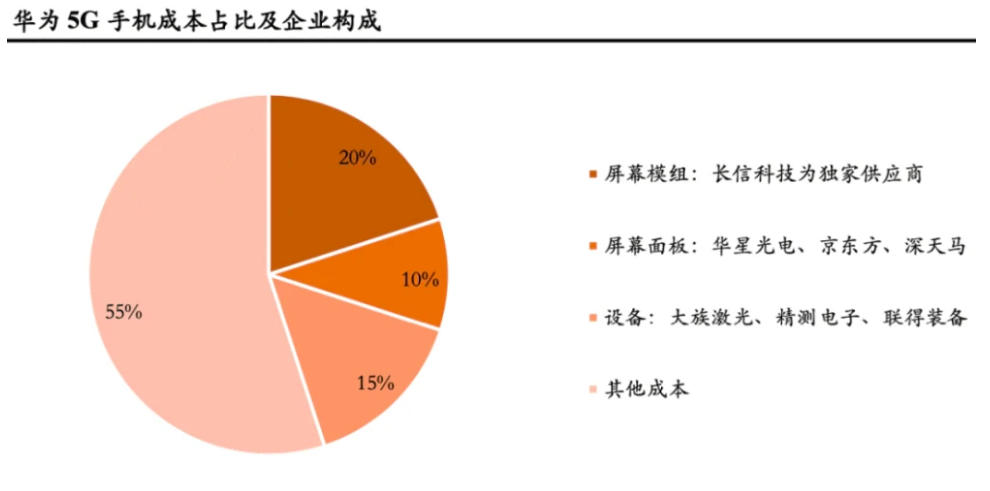

以华为5G手机屏幕成本为例——

屏幕模组占手机成本20%,长信科技是独家供应商。

屏幕面板占10%的成本,TCL、京东方A、深天马A。

设备占15%,大族激光、精测电子、联得装备3大供应商。

其他材料、人工等成本占55%。

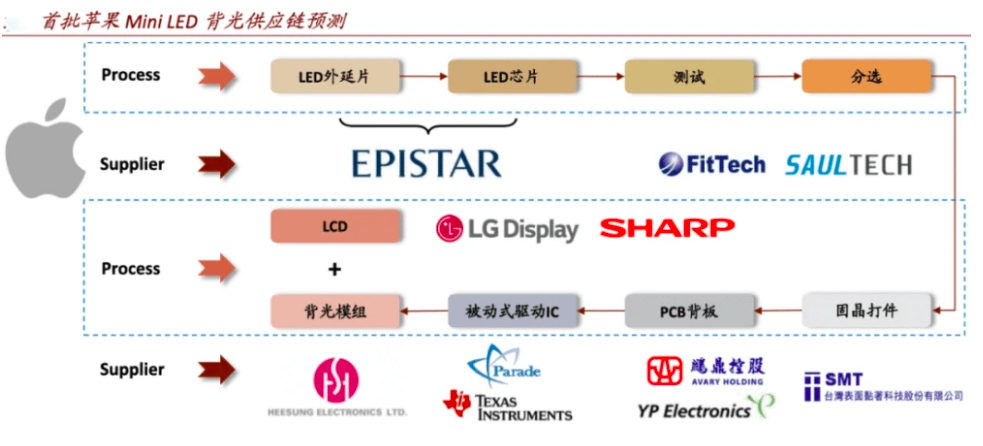

好啦,聊完LCD、OLED,我们就谈谈未来的MiniLED、MircoLED,第一波MiniLED热潮将被苹果新品带领,目前苹果的MiniLED产品都交给了台资公司,这里肯定会出现供应瓶颈,国内头部供应链绝对有机会切入苹果MiniLED供应链。

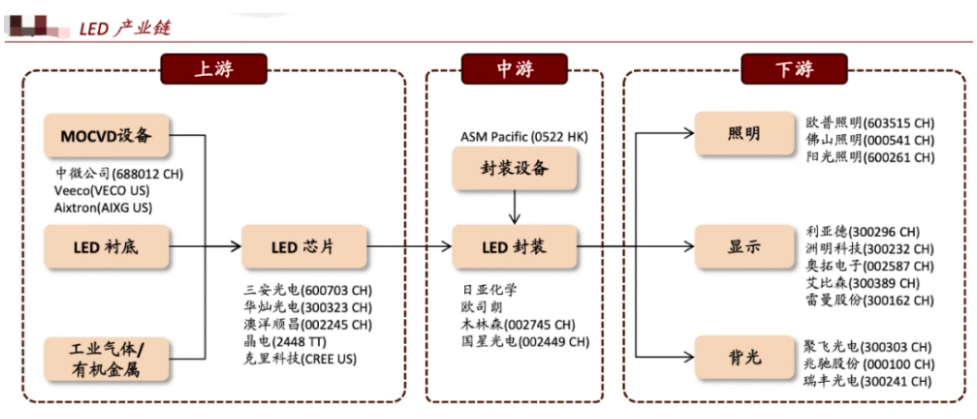

Mini/MicroLED产业受益顺序:应用 > 封装 > 芯片,应用领域受益顺序:显示 > 背光 > 照明。

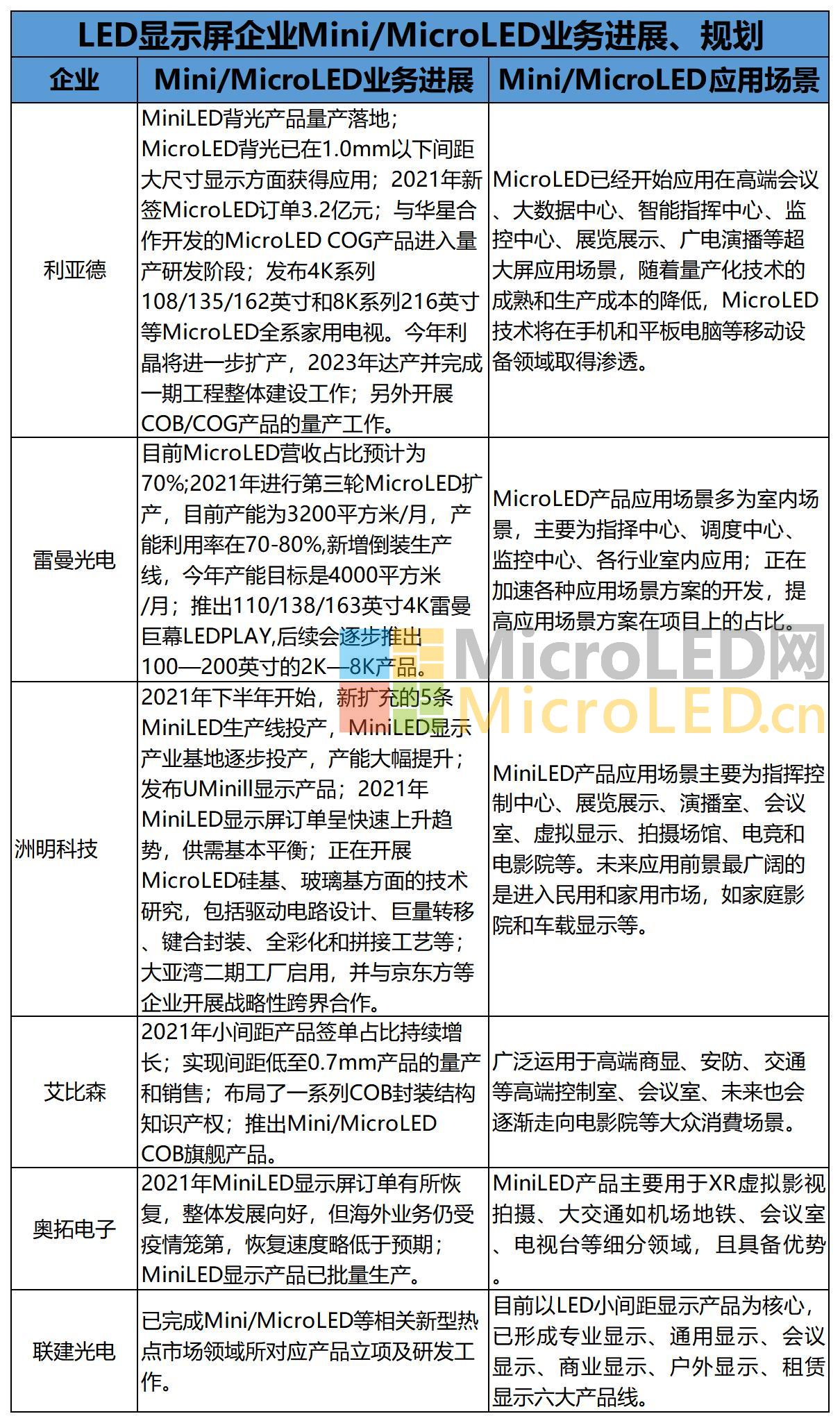

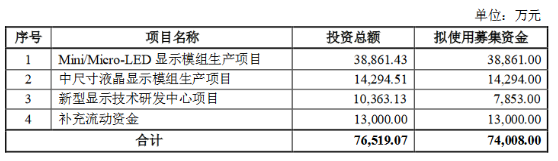

显示领域的利亚德、洲明科技(未覆盖)、国星光电(未覆盖)。

背光领域的兆驰股份(未覆盖)、聚飞光电(未覆盖)。

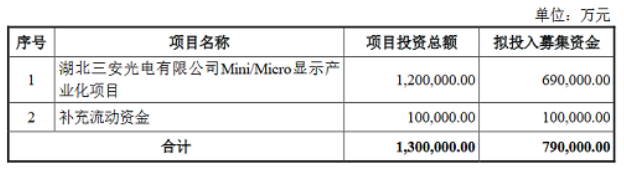

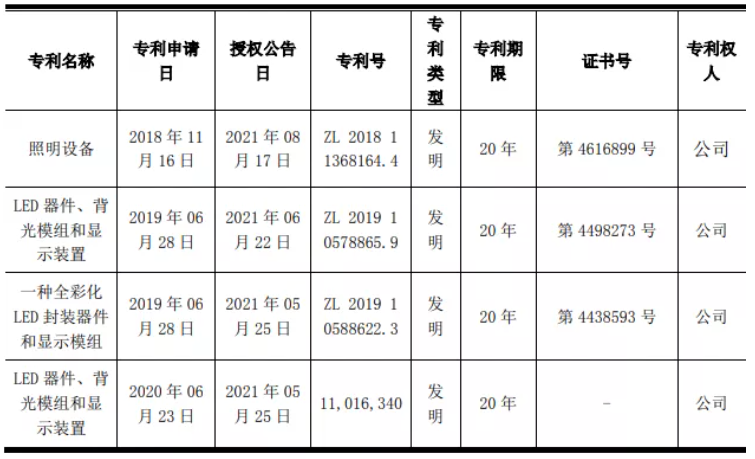

芯片环节的三安光电、华灿光电(未覆盖)。

上游包括——

中微公司(MOVCD设备)

LED芯片:三安光电(龙头)、华灿光电、澳洋顺昌。

中游——

LED封装:国星光电(龙头)、木林森。

下游——

照明:欧普照明、佛山照明、阳光照明。

显示:利亚德、洲明科技、奥拓电子、艾比森、雷曼股份。

背光:聚飞光电、兆驰股份、瑞丰光电。

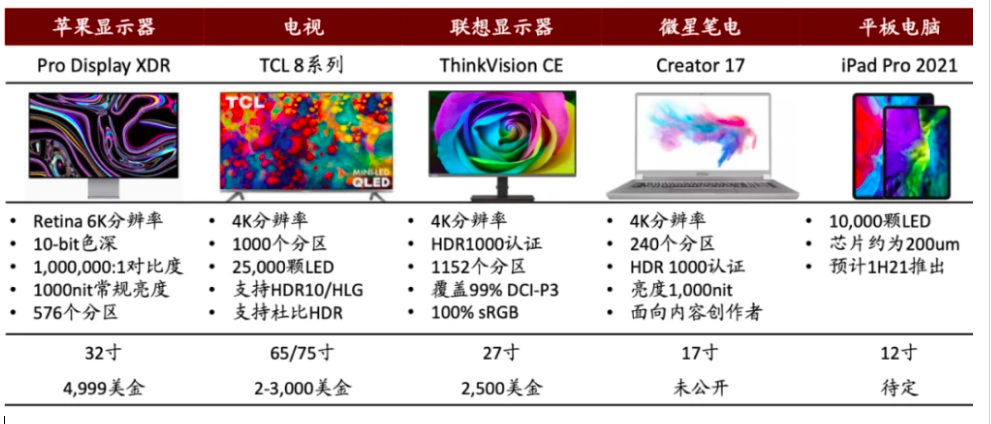

目前,市场有发售的MiniLED产品屈指可数,而且价格一点不亲民,觉得让人望而却步。

但,MiniLED、MircoLED将是推动未来显示技术发展,甚至是消费电子发展的最大动力之一。在MiniLED前期,产品价格肯定很高,但从供应链受益角度来看,可以带动利润增长。

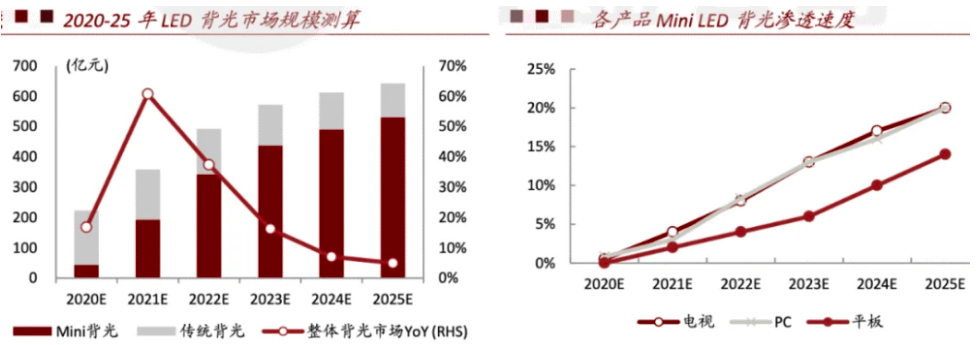

预计全球背光市场2021、2022年有望同时实现+61%、+37%增长。预计背光市场有望从2020年的223亿元,增长至2025年的643亿元,2020~2025年年均复合增速达到24%。

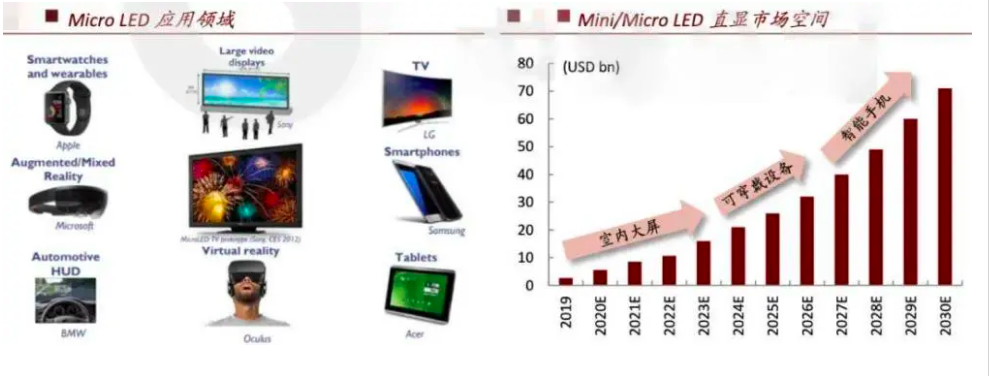

预计MiniLED、MircoLED发展初期,将以大屏电视替代为主,再向可穿戴设备(AR/VR)、智能手表等产品渗透,成本逐步下探后有望进入手机、平板等。

根据Yole数据,Mini/MicroLED显示市场有望从2019年的26亿美金,增长至2030年的710亿美元,对应2020~2030年29%的年均复合增速。

所以,之前华叔就说,VR、AR增长爆发等MircoLED渗透,而且价格亲民,那就是VR、AR的黄金年代。

今天干货有点多,不好消化,就聊到这里,有疑问到留言区讨论。