面板在台湾曾被视为“明星”产业,甚至与当地半导体产业平起平坐。回顾台湾面板产业的发展史,曾有过与日韩争锋的辉煌,也曾经历过“五虎”变“双雄”的窘迫,如今在韩国面板产业碾压以及中国大陆面板产业崛起下,更是陷入了两面夹击的困境。

日韩之争的“红利”

纵观面板产业的发展,往往遵循着新产线投产→产能过剩→面板降价→面板厂亏损→降低产能利用率或关闭产线→产能不足→面板涨价→再次投产的运行轨迹,所以在这一“洗牌”的过程中总有人“出局”,也有人顺势崛起。

台湾面板产业的发展还要从日韩两国之争说起。

在全球面板产业中,日本和韩国当属于率先发展的梯队。自美国无线电公司(RCA)于1968年研发出第一片液晶显示面板(LCD)后,日本盯上了这一技术并于1970年进军LCD这一领域,并先后涌现出精工、夏普等优秀企业;而韩国的起步则较日本晚些,三星和LG于90年代中期开始大规模投资薄膜晶体管的液晶显示器(TFT-LCD)产业。

日韩两国为了抢占市场,由此展开了激烈的竞争。1997年前后,日本面临着亚洲金融危机和面板产业低谷的双重打击,三星、LG则凭借着前几年的大幅扩产蚕食了日本企业的市场份额。不过掌握着尖端技术的日本也未就此放弃,其将目光瞄准了当时亚洲受金融危机影响最小的台湾,与当地的合作伙伴签订TFT-LCD技术转让合同,弥补了日本产能不足的同时获得了大量专利转让费。

与此同时,台湾相关部门在2002年提出了“两兆双星”计划,其中“两兆”指在2006年,半导体与彩色显示产业两项产业的产值各突破一万亿元新台币。

在技术的加持以及政策的推动下,台湾面板产业形成了友达光电、奇美电子、广辉电子、中华映管和瀚宇彩晶“五虎”的格局。数据显示,2003到2009年,台湾的面板产业投资金额超过1万亿新台币,该地区液晶面板出货量更是占据了全球40%以上的份额,形成了与日、韩三足鼎立的局面。

“五虎”变“双雄”的无奈

不过好景不长,刚刚熬过2008年经济危机的台湾面板产业又遇到了2009年的产业下行周期,有产品却无市场,不得将产能利用率降低至四成。

彼时,中国大陆曏其伸出援手,长虹、康佳、TCL等九家电视企业与友达、奇美签署了交易总额为44亿美元的采购合同,总需求量超1200万片。然而台企专而以“不愿依靠内地客户,怕渠道被控”为由低价将面板卖给了韩企,囤积了大量面板的韩企进而坐地起价。这也为台湾面板产业的衰退埋下了种子,失去大陆市场的同时经历了三年(2009-2012)的连续亏损。

除了产业发展不景气外,参与“操纵市场价格”而被反垄断机构罚款也是制约企业发展的一大因素,瀚宇彩晶便是鲜活的案例。从2001年到2006年期间,瀚宇彩晶和三星、LG、奇美、友达、中华映管共召开53次“晶体会议”,交换液晶面板市场信息的同时协商液晶面板价格。经美国司法部以及中国大陆反垄断机构查明后,分别处以3000万美元和24万人民币的罚款。此外,瀚宇彩晶也收到了欧盟反垄断监管机构的罚单。

另外一家“五虎”之一 中华映管的破产则令面板产业唏嘘。中华映管成立于全球映像管电视机(CRT TV)风靡的时代,并一度成为全球彩色CRT厂商龙头。之后顺势进入TFT-LCD液晶面板领域,不过后期布局以智能手机中小尺寸面板为主,产品组合较为单调,加之家族集团转型难、本身财务体质不佳等因素,在连续10年亏损后于2019年9月宣告破产。至此,台湾面板产业的另一颗“巨星”陨落。

而后台湾面板产业经过多轮洗牌,广辉电子并入友达光电,奇美电子被整合进鸿海集团旗下的群创,面板“双雄”友达和群创也替代了以往的“五虎”格局。

两面夹击的困境

目前,台湾面板产业在韩国和中国大陆的夹击下,日子似乎并不好过。在OLED占据主流的时代,台湾企业却选择了一条不同寻常的路,即投入Micro LED研发,不过Micro LED还存在着LED外延片与芯片、大面积化、巨量转移、良率等技术难题,过高的生产成本也加大了其普及的难度。

以产品价格而言,Micro LED目前更多用于100英寸以上的超大尺寸电视和商用市场,产品价格较高,在10万元以上。三星作为MicroLED产能最大、技术最完备、商用产品最多的公司,已发布的110英寸MicroLED彩电价格高达1.7亿韩元(约合89.85万元人民币),即使消息人士称三星计划将今年5月投产的89英寸和101英寸新机型的成本降低约40%,也要1亿韩元(52.53万元人民币)的高价。按照这个价格估算,即使是小尺寸寸的家用电视也将价格不菲,短期内难以进入普通家庭。因此,群创、友达等台湾面板厂商在Micro LED的投入短期内难以得到回报。

韩国和中国大陆则早已进入OLED时代。三星Display、LG Display甚至宣布停产液晶面板,除了保留本地的部分生产能力之外,两家公司基本上告别了LCD市场,专心OLED这个高端显示市场。

中国大陆方面,京东方、TCL华星、天马、维信诺等公司近年来大力建设5.5代/ 6代等高世代OLED生产线,并逐渐获得国际知名品牌企业认可。业内专家预测到2023年,中国大陆地区的OLED面板总产能占比将近46%,届时将成功取代韩国成为全球最大的OLED面板供应商。

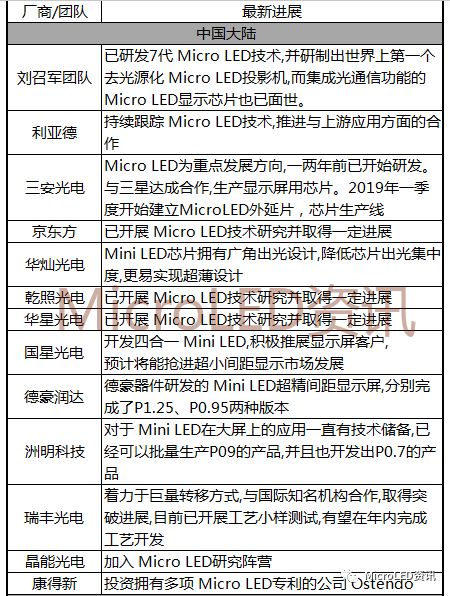

尤为值得一提的是,韩国和中国大陆在抢占OLED市场的同时,也从未停止对Micro LED的研发,届时台湾能否凭借这一技术翻身还需交给时间的验证,不过可以预见的是,未来Micro LED市场也会掀起激烈的竞争。

结语:台湾面板产业显然已在OLED时代完全失去了竞争力,LCD的市场份额也逐渐被中国大陆崛起的厂商蚕食,虽然Micro LED的前景和风险相伴而行,但这或许是台湾面板产业最后的翻身机会。