富采23日举办第四季法说会,公布第四季营收和全年营收,整体今年走势随季节变化逐季向上,其中车用会有双位数成长。

富采第四季合并营收约 55.74 亿元(新台币,下同)、季减 9.5%,营业毛利率 8.1%,营益率 -14.8%,每股盈余 -5.27 元;2023 全年营收 223.05 亿元,营业毛利 11.67 亿,营业毛利率 5.2%,净损 67.82 亿,基本每股损失 9.02 元。

富采预期今年资本支出为新台币 30 亿,折旧摊销 40-50 亿元。

富采董事长彭双浪表示,第四季是消费电子传统淡季,客户拉货力道不足,比第三季下降 9.5%,较前一年衰退 23%,反映总体经济不振、需求缩减。不过,公司车用 2023 年营收已达 20%,预期今年有双位数成长。

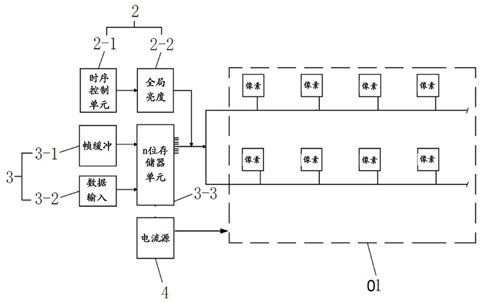

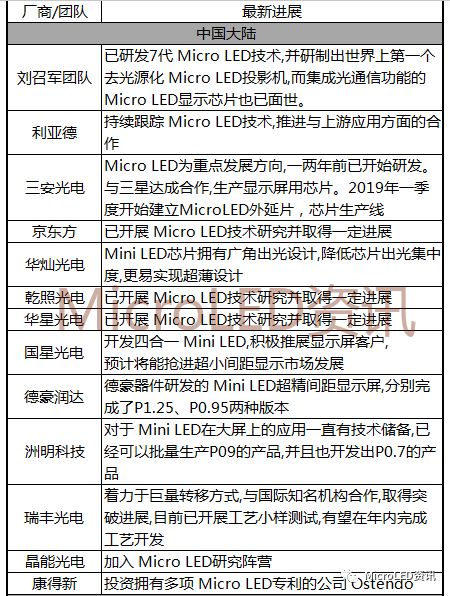

感测、植物照明等特殊应用成长幅度较大,但受限于整体消费产品需求弱,包括 MiniLED、直显处于库存调整期,拉货动能不足,所以稼动率低,闲置资产较高,因此营业净利率仍亏损。公司去年大力整顿现有资产,移除无法产生效益的不良资产,并空出足够空间给未来 Micro LED 产能,预期今年把过去投资项目、闲置资产做好规划,谨慎控制资本支出。

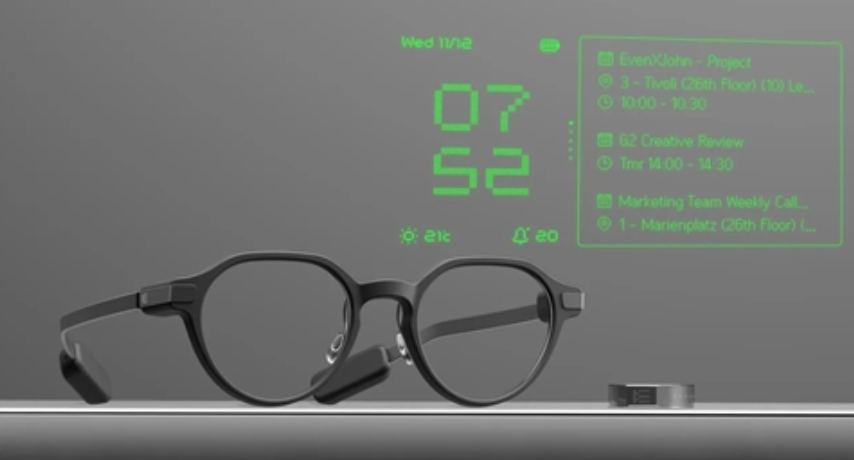

展望今年,彭双浪表示 Micro LED 是公司具有优势和未来成长性重点,将极大化集团纵效,穿戴、车用、内外装、显示器都已跟客户展开项目对接,大尺寸拼接电视预计今年开始量产。此外,今年是转投资整顿年,严格检视资产负债表,加大生态链投资,预期今年走势随季节变化逐季向上。

针对晶电第一季业务展望,董事长范进雍表示,车用市场没大幅成长,但 LED 用每辆车使用比例拉高,因此 LED 数目逐步成长,预期第二季需求量有望回到去年第三季的高峰水平。

植物照明部分,部分客户在淡季备货下单,因此淡季不淡,对目前第二、第三季订单更有信心。至于 MiniLED 部分预期需求会逐步增加,会跟终端客人持续接洽,不以低单价、而是高质量服务来赢得终端客人;智慧穿戴感测市场于两年前积极导入终端客人,明年会放大成果。

隆达董事长唐修穆指出,电视 AP 产品类急单抵销淡季,预期第一季营收较上季、去年同期成长;车用部分营收较上季持平,比去年同期上升,第二季有明显成长,对营收贡献显著,车用整体营收今年成长超过五成;感测和安防有客户和新客加入,第一季营收较上一季成长,全年有两位数成长;背光受急单挹注,全年乐观看待换机潮、大型赛事运动会有明显成长。

中长期车用布局,晶电表示前向灯有望成长三倍以上;隆达的车用背光(仪表板、中控台),大量采用 MiniLED 产品,已经领先中国欧美车系,也持续开发下一代 Mini COB 产品,用于更薄型、曲面屏幕;车用感测(座舱监控系统的 IR 感测元件)已陆续导入中系、美系车厂,对车用营收有显著贡献;至于车用照明(车内外显示)已逐步导入欧系 Tier 1车厂,预期 2025 年开始放量,2026 年车用年复合成长率可望超过 30%。

至于是否会发放现金股利,彭双浪表示虽然去年有亏损,但会尽可能做到每年反馈,会考虑现金发放。